炒股平台杠杆 国金证券:给予海康威视买入评级

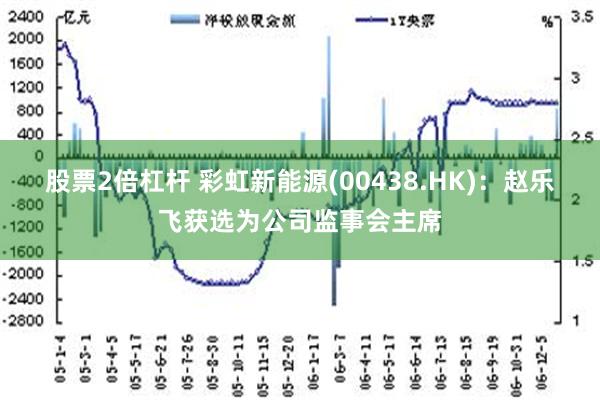

美国近期公布的一系列通胀数据高于预期,表明价格上涨压力减弱的阶段可能即将结束。通胀要重回2%的美联储目标水平,恐难一帆风顺。

国金证券股份有限公司孟灿近期对海康威视进行研究并发布了研究报告《需求疲软收入增长放缓,未来预期回暖改善》,本报告对海康威视给出买入评级,当前股价为30.95元。

海康威视(002415)

业绩简评

2024年10月25日,公司发布三季报,前三季度实现营收649.91亿元,同比增长6.06%;实现归母净利润81.08亿元,同比下降8.40%。单Q3公司实现营收237.82亿元,同比增长0.33%;实现归母净利润30.44亿元,同比下降13.37%。

经营分析

国内市场需求较为疲软,海外市场整体平稳,收入端增长阶段性放缓。单三季度,国内主业方面,PBG收入增速为正,EBG小幅增长,SMBG因降库存而负增长较为明显,创新业务增速较上半年有所下降,境外主业增速有所放缓。

毛利率和费用率相对稳定,体现公司竞争力与管理能力,前三季度和单三季度毛利率分别为44.76%、44.25%,同比分别微降0.09pct、0.07pct,在较弱的需求环境下能基本维持稳定,显示出公司良好的竞争优势和产品创新能力。前三季度研发、销售、管理、财务费用率分别为13.44%、13.37%、3.48%、-0.20%,同比下降0.10pct、提升0.80pct、提升0.14pct、提升0.51pct。单三季度费用增长放缓,费用控制效果显现,人员规模保持稳定。

需求端预期回暖改善,内部优化费用增速预期缓和,国内主业方面,专项债发行速度加快,而PBG各子行业表现整体与资金来源情况关系比较直接,虽然传导到需求端需要一点时间;EBG以企业降本增效为目的的数字化需求活跃,技术创新对产业发展带来提质增效的价值,也为公司带来业务发展的新机会;SMBG整体行业库存降低后,将增加业务发展的弹性;境外新兴市场发展潜力良好,非视频类业务增速更快,项目类销售占比提升;创新业务持续获得资源倾斜,发展潜力大,总体看,预期快则四季度,慢则明年一季度,将有机会看到探底回暖。公司内部优化与费用管控工作持续,形成产出与投入更好的平衡。

盈利预测、估值与评级

根据三季报情况及未来国内市场需求回暖的预期,我们调整公司2024~2026年营业收入预测为954.9/1,067.5/1,209.2亿元,同比增长6.9%/11.8%/13.3%;预测归母净利润为141.2/173.2/206.8亿元,同比增长0.07%/22.68%/19.41%,分别对应20X/17X/14XPE,维持“买入”评级。

风险提示

国内宏观复苏不及预期的风险;地缘政治环境趋紧的风险;汇率波动的风险。

证券之星数据中心根据近三年发布的研报数据计算,长城证券侯宾研究员团队对该股研究较为深入,近三年预测准确度均值高达80.26%,其预测2024年度归属净利润为盈利145.03亿,根据现价换算的预测PE为19.71。

最新盈利预测明细如下: